本日の話題は保険です。

教師は、学校になぜか出入りする業者から紹介を受ける機会が多いと思います。実は僕も過去に契約していました。

家族構成の変更で生命保険を見直した記録をまとめます。

今回の記事を見ていただくことで、20代で1000万円以上の資産を作った夫婦が、どのように生命保険を選択しているのかが分かります。

お断り入れると、我が家の考え方の基軸は両学長です。

芯は両学長の考えで、一人の教師家庭が具体的にどう考えているのかの参考となればいいです。

今回は主に「生命保険」の話題です。医療保険については、過去記事でまとめていますので参考にしてください。

家庭の状況を把握するところから始めた

保険を考える際に大事なのが、まずは自分の置かれた状況を把握することです。

僕も改めて自分の状況を書きだしました。

- まつお👨…夫、30歳、公立学校教諭

- やまこ👧…妻、30歳、非常勤講師(教員免許あり)

- 第一子…息子、令和三年誕生😍

- 資産…1,000万(現預金200万、金融資産800万)

- 住宅…負債なし、実家を二世帯住宅にリフォーム予定。支払額は500万以内を想定している。

僕に何かあっても妻が常勤講師をできるのは安心材料です。しかし、収入減少が結構なダメージになることは想定できます。

この状況から、僕は1000万程度の保障では危険化だろう…」とい考えて見直しに入りました。

保険契約の前に、どんな保証が既にあるか把握する

既にある保証を軽視しない

そもそも、皆さんは自分の死後に家族に何円が入るか把握されていますか?

うちの母も教員で、それこそ「保険大好き教員」なのですが、保健の金額がやばすぎて、20代の頃の僕と手取りが同じぐらいでした…。

保険の契約前には、絶対に絶対に絶対に!

もしもの時にどんな救い(給付や年金)があるのかを調べてから保険を契約するのをお勧めします。

僕も最初失敗して、必要以上の保険を契約した時には、もし入院したら「無限に」お金が取られてしまうから保険をかけなければと思っていました。

今ではこの思考の誤りに気付けますが本気で思っていました。

実際、若かりし頃の僕も含め多くの人が自分の死後や病気をした時に、どのような保証があるのかを把握しないまま契約をしています。

「無知」は財布の紐をどこまでも緩めます。

話を戻します。

生命保険を見直すにあたって、自分の死後に妻子が受け取れるお金を調べました。

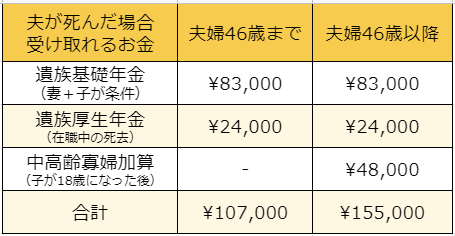

その結果、以下が貰えることを知りました。

- ①遺族基礎年金…78万100円+22万4000円

- ②遺族厚生年金…我が家は年間28万ぐらい

- ③中高齢寡婦加算…年間58万6500円

以前、人気ブロガーのまなぶさんもtweetされていました。

今回紹介する制度の詳細は、こちらのサイト(マネードゥ!)が図解付で分かりやすかったので紹介します。

我が家は遺族基礎年金が受給できる(条件あり)

遺族基礎年金

初めに①の遺族基礎年金が支給できます。

この遺族基礎年金は、妻だけでは受け取れないようです。

- 遺族基礎年金…年間で約100万

- (内訳)基本額78万100円+子の加算(22万4000円)

- 妻だけでは受け取れない。子が必要。

扶養の子がいないと受け取れないのが基礎年金です。

我が家は息子が一人ですので、基本額として78万100円を受け取れます。

更に「子の加算」として、子が一人の場合は18歳まで、22万4000円を受給できます。

合計すると年間約100万で月額8.3万になりますね。

このような保証がしっかりあるのは有難いです!

遺族厚生年金は人によって違う

- 遺族厚生年金…我が家は年間28万ぐらい

- 在職中に亡くなると受給できる

- 新卒でも300月以上働いたという見なしで支給額が決定

次に遺族厚生年金です。

こちらは僕が在職中に亡くなれば受給できます。

僕は生命保険を契約し続けるのは「子が自立するまで」なので、基本的には在職中で考えました。

つまり、遺族厚生年金を受け取る資格があります。配偶者の妻に支給されます。

我が家の場合、年間で約29万円(月額2.4万)ほどが受け取れる計算になりました。

これはねんきん定期便に記載されている数値を使うことで試算ができます。

調べる中で少し驚き注意が必要だと思ったのですが、「子のいない30歳未満の妻は5年間の支給のみ」という決まりがあります。

「子どもがいない若い人は立ち直って働ける」という感情から来るようですが、そんな取り決めがあるんだとちょっとびっくりしました。

中高齢寡婦加算(男女差別だろこれ)

- 中高齢寡婦加算…年間58万6500円

- 40歳~65歳までの妻が受け取れる加算

名前の通り中高齢の「寡婦」のみ支給できる加算額です。

40歳以上で、18歳未満の子供がいない場合に妻が65歳まで受け取れる加算です。

年間58万ほどなので、月額4.8万ほど受け取ることができます。

一方、妻がなくなって夫だけ残った場合には受け取ることができません。今の時代、この制度すごくおかしくありませんか?

私は時代に追い付いていない印象を受けました。

生活費は約2200万あれば妻子の暮らしが安定する

生活費2200万

我が家の貰えるお金を考えたところ、次の結果になりました。

最も大変なのは「子どもが独立するまでの時期」です。

夫婦が46歳になるまでですね。私達が46歳になるまでは月10.7万円は得ることができます。

まつお

まつお

「何ももらえない前提」で考えがちだけど、もしもの時に始めから「10.7万」あるのは嬉しいですね。

この状況が把握できたら、ようやく保険内容の検討ができます。

次に妻と息子が月に何円使うかを考える必要があります。生活費で月間25万円と試算します。

すると、不足額は月15万ですね。

月15万であれば、妻の仕事だけでカバーできます(非常勤講師の給料はこちらで紹介)が、余裕のある暮らしではありません。

プラスで月10万を妻子に残してあげられたら、僕が亡き後に少しは楽に生活できるでしょう。

+10万になるように計算します。

「①10万×12か月=年120万円」

「②年120万×18年=2160万」となります。

生活費で18歳までは2160万円分の不足がある状態です。

もちろん、息子の成長につれ乗数の年が減るので、金額は減っていくイメージです。

学費は公立を想定し教育費約800万と想定する

教育費800万

ここに子どもの学費を加えます。

子の学費が全て国公立だとして約800万。

これで大体3000万ほどになりました。

合計3,000万円のお金があれば解決する

安心を保険で買う

これまで見てきたように、これに今まで考えてこなかった「嫁の人的資本」を注ぎ込めば、子が私立大学に通ったとしても賄えるはずです。

以上の検討で、我が家では、掛け捨て生命保険(楽天生命)で3000万円の保証額を契約しました。

楽天生命なら月額2,940円です。めちゃくちゃ安いです。

年がたつほど、息子も成長しますので必要な見積額は減っていきますので、未来への期待も持てますね。

未来を見据えて、どんな状況になっても生きていけるように考えることが大切です。

最期に、こちらも是非見てください^^

コメント