こんにちは、現役小学校教諭まつお(@matsuo_edu)です。

僕は2019年頃から本格的に投資を始めたのですが、その決断は人生を変えたと本気で振り返ります。

投資にはそれだけ大きなインパクトがありますので、まだ未経験の皆様は是非このページを何度も読み直して投資のことを知って欲しいと思います。

まつお

まつおこの記事は、こんな方にお勧めしたい

- どのぐらいリターンがあるか知りたい

- 小学校教師が投資する理由が分からない

- 投資を始めたいけど不安が残っている

- 何に投資をしたらよいか分からない

辛い未来でも自分を守れる「資産」が欲しかった

若い頃から教師を辞められる自由が欲しかったのだと思います。こういうと、教師の仕事がそんなに嫌いだったのかと思われそうですが、真逆です。大好きだけど、ずっと続けられる自信がなかったのです。

病んじゃう教員もいっぱいいるもんね

初任時代からずっと担任を行ってきて、これを数十年間続けていくのか…と辛くなる時があったんですよね。

”いつでも辞められる選択肢が欲しい”

できるなら働き続けて、子ども達の成長を目を細めながら見られる学校生活を送りたいのですが、苦しくなった時のための「逃げの選択肢」として、自由への切符を作ろうと考えました。(二度と共に勤務したくないモンスター研究主任に出会ったのも大きな転換点)これが資産運用における僕の原点でした。

続けても良いし、病めても良い、選べる状況にしたかったんだね

そうそう。そうしないと自分を守れないと思ったんですよね

そこからは投資に関する本を読み漁りました。

図書館へ行って借り、足りなければ自分で購入し読みまくりました。まだ結婚する前~した直後で僕には自由に使える時間がたくさんありました。

子育てが始まってからでは恐らく、ここまで知識を身に着けることもできなかったと思います。

知識獲得は、時間が取れる状況にあるなら早めにした方が良いです。30代になると光陰矢の如し。

あの時に、書籍で学んだことが今の僕の資産額にかなり大きな影響を及ぼしています。人生でいうと、数千万円でしょうね。学んで本当に良かったです。

投資に役立つ心理、経済知識を学んだ本

まずは精神面や仕組み。土台の上に資産が積み重なります。投資を考える事≒人生を考える事。全部で1万円ほどの物かもしれませんが、僕にとっては合計1000万ぐらいの価値に感じた書籍群です。

- バビロン大富豪の教え 「お金」と「幸せ」を生み出す五つの黄金法則

- 本当の自由を手に入れる お金の大学

- 金持ち父さん 貧乏父さん:アメリカの金持ちが教えてくれるお金の哲学

- 金持ち父さんのキャッシュフロー・クワドラント : 経済的自由があなたのものになる

- シリコンバレー最重要思想家ナヴァル・ラヴィカント 単行本

- ロングゲーム 今、自分にとっていちばん意味のあることをするために

- サイコロジー・オブ・マネー 一生お金に困らない「富」のマインドセット

お次はちょっと、具体的な内容です。まだ上の本で読んでないのがあったらまずはそちらをお勧めします。

- JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

- 新NISA対応 超改訂版 難しいことはわかりませんが、お金の増やし方を教えてください!

- アメリカの高校生が学んでいる投資の教科書

- 1日5分の分析から月13万円を稼ぐExcel株投資 超効率的な「ファンダメンタル分析」入門

実はこの中から一つを選ぼうとしたんですけど、たった一つを選べませんでした…。マジで(×100)良書ばかりです。

良いのが見つからなければKindle Unlimitedがおすすめです。

そもそも忙しい教師に株式投資は向いているのか

「株式投資」と聞くと、一分一秒の好機を狙って勝負を仕掛けるイメージをもっていないでしょうか。私はそのような「トレード」が投資だと本気で思っていました。ですから、勤務を始めた22歳から投資は忙しそうで、27歳になるまで見向きもしませんでした。

ですが、これは明らかに間違っていました。

投資にはいくつか種類があります。教師は上であげたような一分一秒を狙うような投資をすべきではありません。

むしろ、私たちは一度購入したらできる限り手放さない、長期的に持ち続ければ自然と価格が上昇してくれるような株式を持ち続ければ良いのです。そんな株があるならみんな買うやろ?と思われたと思いますが、現実として高確率で実在します。それがインデックス投資という手法です。

日本は人口減少ですが、世界の人口は増え続けていますので経済は成長が見込まれます。その世界経済に連動するファンドを購入すれば良いのです。例えば今を時めくAI企業のように時流に乗った爆益は望めませんが勝率は高いです。

僕が考える教師の魅力は給与の安定感です。

それは、リストラがないことだけでなく収入が安定していること、1年後や10年後といった未来の自分の収入も検討がつくということです。

(参考:【給料】教員1年目の手取りから経験年数別の手取り額を公開します!(通帳画像有))

退職後などの遠い未来を見据えて長期でやるのが投資だと僕は考えていますから毎月の給料が安定しているということは本当に良い事なんです。

そして、投資による資産形成では二種類の方法があります。以下のtweetが分かりやすいでしょう。稼ぐには、相応の分析や株式市場にいる時間を長くする必要があると思っています。僕たち公務員には「職務専念義務」があるから、学校にいる間に株価の上げ下げを見ることができないですよね。

すると、長時間見ていられる人より不利になるのです。どんな投資方法をお勧めするかというと、②の「買ったら基本的に持ち続ける投資」です。これを学ぶ重要な言葉として「配当金」と「株主優待」があります。

配当金とは企業は投資からの出資を受けて事業をします。事業で出た利益を株主に戻します。これが配当金です。配当金を出さず、更に事業を進め株価の値上がりを追求することもできます。企業の考え方によります。

僕は配当金の存在を知った時は、脳みそを金属バットで叩かれたような衝撃を受けましたね。あ、そんな人生をイージーモードにする仕組みが世の中にあったんだって。一度購入してしまえば、毎年「配当金」と「株主優待」を貰うことができるって、そんな旨い話あるの?ってのが正直な最初の感想でした。

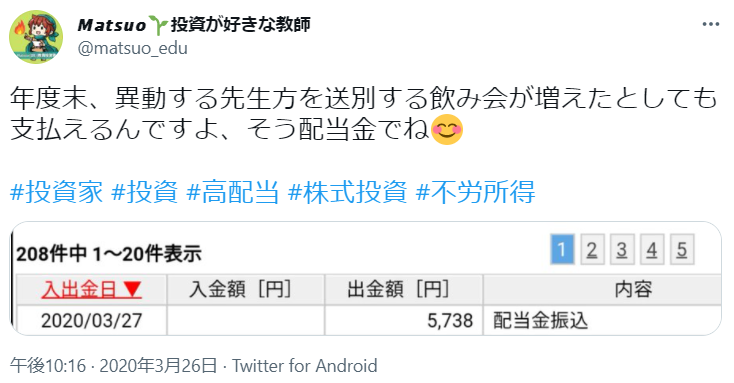

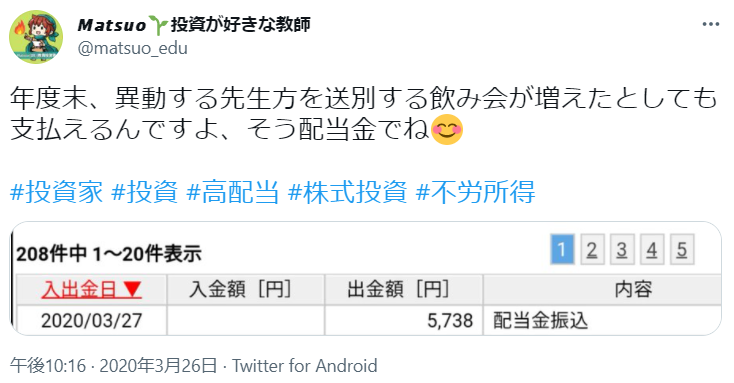

こんな風に、教師としての仕事の他に配当金がもらえると嬉しいですよね。

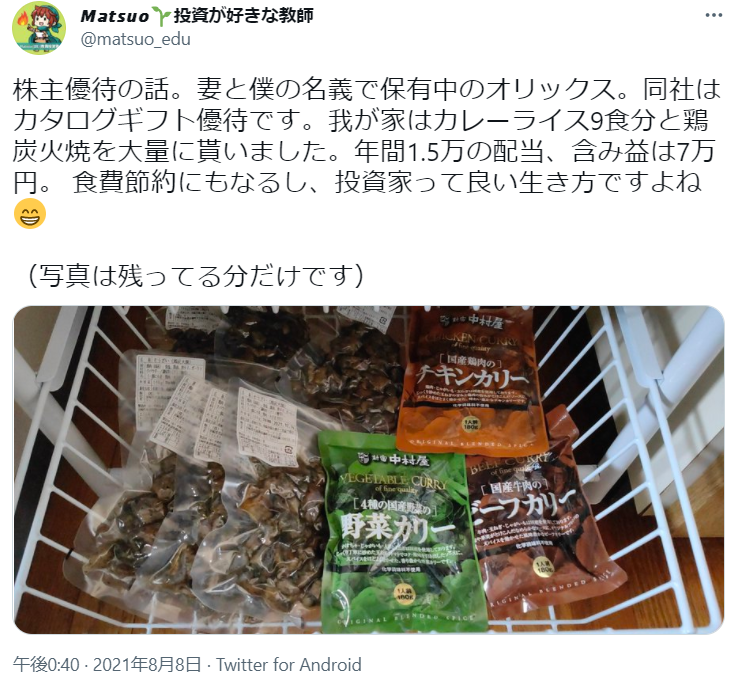

次は株主優待です。投資したお返しとして、企業の商品やQUOカードなどを株主に渡す。優待制度を実施している企業としていない企業がある。東証の再編によって、一部上場をする基準として個人投資家の数があったが緩和されたため、株主優待を取りやめる企業が相次いでいる。我が家も食卓が潤いました。海鮮丼の素や、米沢牛のハンバーグをもらったりして、最高だったな.

KDDIやオリックスなどは、カタログギフトを年1回もらえますし、JTでは自社の食品詰め合わせをもらえたりと、何がもらえるのか待っている間もワクワクできますね。

僕はイオンの「オーナーズカード」が気になるよ。使った分後からお金が返ってくる株主優待の制度です。

経済や国際情勢などに詳しい教師になれる

投資をスタートする大きなメリットとして社会の構造や動きが分かるようになります。投資を始めると世の中のニュースを受けて、どのように株価が動くのかが分かるようになります。

自分のお金を使っているので興味を持たない訳がないんですよね。

ニュースチェックが習慣になるし、ニュースの裏側まで調べて分かるようになりますね。

残念なことですが、よく教師は世間知らずと言われます。それはきっと、学校文化が社会一般の企業が行っている財務や業績などの価値観がないからだと思います。

社会の常識が学校の常識ではないわけです。僕は投資をし始めてから、次の言葉を覚えました。最初から覚える必要はありません。自然と少しずつ詳しくなっていきます。

PER・PBR・ROE・営業利益・経常利益・有利子負債・貸借対照表・損益通算・買掛金・売掛金・キャッシュフロー・自社株買い・敵対的買収・M&A・高金利低金利・FRB・インフレ目標2%・ハイグロ株

ほんの一部です。その界隈にいれば必ず目に入ってくる言葉。これらを使いこなせる人は資産家の仲間入りですね、

斜陽社会で、誰もが「投資の必要がある時代」が来る

高齢夫婦、無職世帯が生活を送っていくと赤字が一ケ月で五万円出ることから、退職後30年間(85歳まで)で2000万円の取崩しが必要になるという試算でした。単身者であれば値段は下がるわけですが、ここで話題にしたいのは金額の大きさではありません。

そもそも、老後にお金が必要になるのは誰もが知っていますよね。賢く生きるために投資を「した方が良い」というレベルから「する必要がある」時代が来ていると思います。その最も大きな理由が、お金は手元に置いていても増えないからです。意識的に働かせないと非常に勿体ないですし、社会的にもマイナスなのです。

人類の発明「複利」で老後2000万は余裕

前章の最後に「お金を働かせないと…」と述べましたが、疑問が湧きそうなので答えておきます。自分が働く代わりに投資してお金に働いてもらって企業の活動をサポートしてもらいます。この時にお金が働いた代わりに「株価の上昇」や「配当金」が入ってきます。この二つが資産額の増大に影響します。

長期間になればなるほど利益は大きくなります。その謎が本章のメインテーマである「単利」と「複利」の違いなのです。かの有名なアインシュタインが「人類最大の発明」と呼んだ「複利」の力を利用していくことで20代・30代・40代前半の教員であれば、長期間をかけ絶大な力に変えることができます。2000万問題は容易く解決できます。

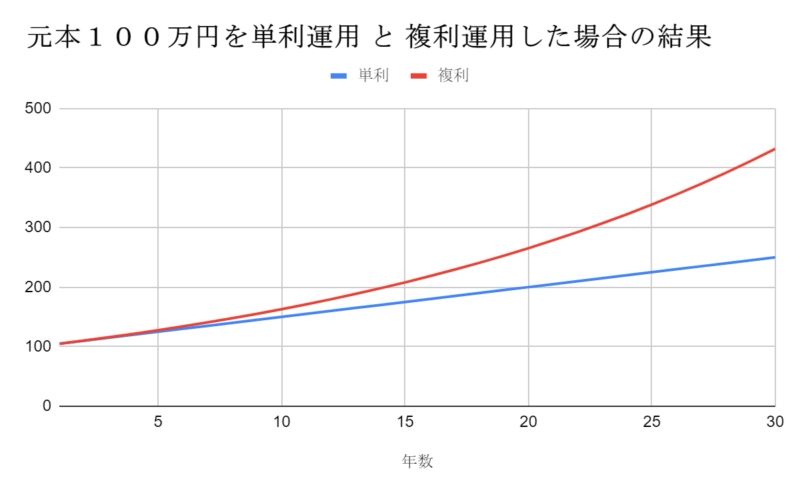

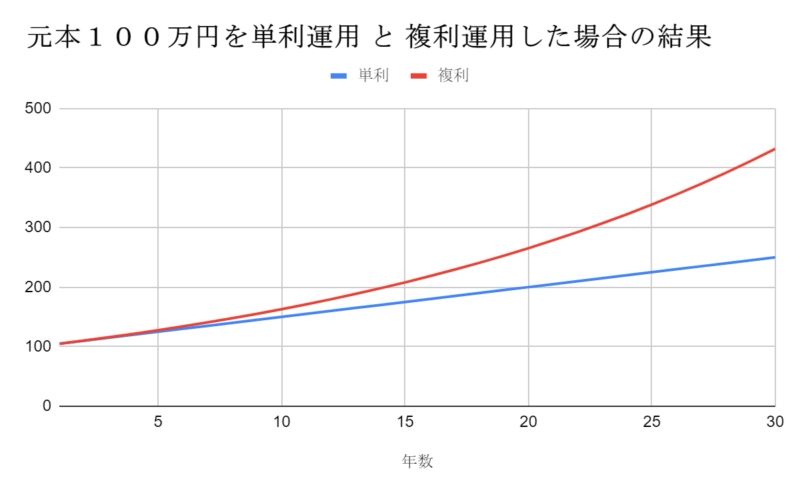

がんばって図解を作りました。単利では毎年元本の100万円に利子が5万円ずつ加算されていきます。3年目であれば、100+5+5+5で115万円ですね。30年目には250万円になります。(実際には現在の預金金利は半端なく低いので少額のお金にしかなりません。)複利の場合であれば、利子にも利子がつきます。雪だるま式にお金が増えていくイメージを持ってください。

半端ないので是非理解してください。これを甘く見ているとリッチにはなれません。

複利で運用(利子も元本に組み入れて投資)すれば、「お金自身がお金を稼ぐ力」を獲得します。30年後には、432万円と雲泥の差として帰ってきます。お判りでしょうか?期間が長くなれば長くなるだけメリットが大きいことがお判りいただけますよね。

投資に慣れた教師はどんどん追加で入金するから、元本100万どころの話ではありません。投資を早く始めた人といつまでも投資を始めない人で圧倒的な差がつくって意味が分かりましたね。早く資産運用(=お金自身がお金を稼ぐ仕組みづくり)をすることで、老後2000万円問題は解決できるのです。

何度も言いますが、大事なのは「早く始めること」です。

個別株か投資信託では実際どちらが良いの?

個別株?投資信託?

ここからは具体的にどのように資産を育てていくかのお話です。資産の作り方として王道な物が二つあります。それが、個別株取引と投資信託です。

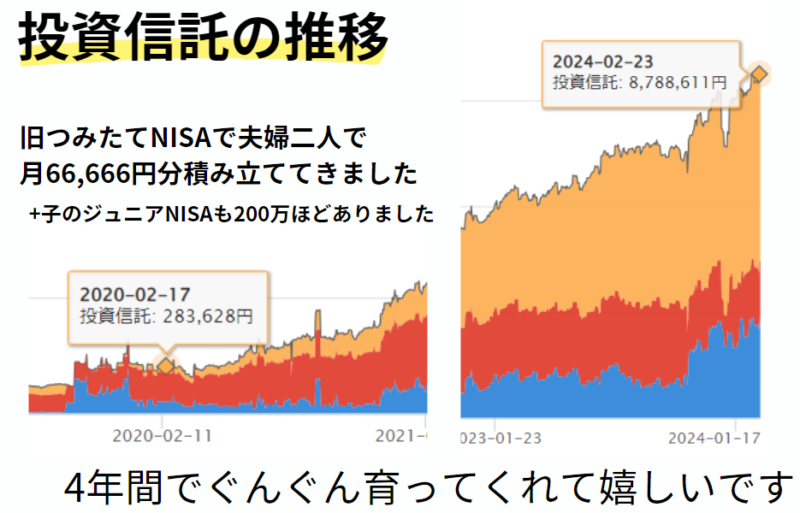

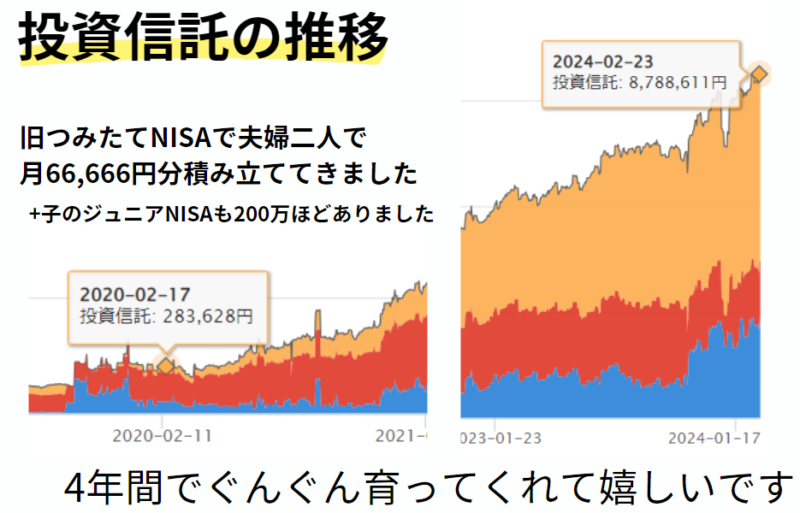

最初は投資信託で始めましたが、知識がついて個別株やETFでも遊んでいます。NISAの積み立て投資枠で続けていますし、どれが最適かなんてものは誰にも分かりません。悩んでるぐらいなら、簡単に分散投資でリスクが抑えられる投資信託で始めましょう。投資信託も最適解が出ていて、人口が増え続けることが予想される「世界株式」を買っておけば比較的安心できます。

SBI証券などで「eMaxis slim 全世界株式(オールカントリー)」(通称オルカン)などを購入しておけば間違いないです。

投資信託は投資する価値のあるものと手数料が異様に高い投資信託がありますので見極めてください。このあたりの守る知識については両学長の書籍がお勧めです。というか、投資についても資産形成についても全てを僕はこの方から学びました。

妻は僕を「学長の信者」と呼んでいます(笑)

証券会社はSBI証券か楽天証券から始めよう

証券会社はSBI?楽天?マネックス?

楽天証券かSBI証券かマネックス証券であれば基本的にOKです。ただし、最近は改悪ラッシュの楽天さんですので、今ならSBI証券を真っ先にオススメします。基本的に3社は大手ですので大丈夫です。注文が相次いだコロナ暴落の時はサーバーがダウンし取引時間中に使えなくなったこともあったので、できれば複数開設しておくことを僕はお勧めします。

売買したい時にできないと不便ですものね。

それぞれメリットとデメリットがありますので詳しく知りたい方はリンクを貼っていますのでご覧ください。

ここでは、僕の使い分けについて書きますね^^

楽天証券…つみたてNISA・iDecoで活用

SBI証券…日本・米国の個別株取引で利用

マネックス証券…銘柄スカウターのみ使用(売買なし)

SBIネオモバイル証券…1株単位の積み立て

LINE証券…1株単位の積み立てに利用

楽天証券は正直、メイン口座にする魅力が薄れた

つみたてNISAとiDecoで投資信託の購入に使用しています。

楽天証券は何といっても楽天スーパーポイントが貯まるのが嬉しいです。が、2022年現在改悪ラッシュで楽天証券を活用するメリットが低下しています。

最優先に開設するのは「SBI証券」にした方が良いと思います。

これも含めて僕は通算40万円以上の楽天ポイントを貰っています。(参考:楽天のポイントは節約の要!楽天経済圏で意識していること)

SBI証券はアメリカの株がお得に取引可(ドル転有利)

米国のETFや米国株式も購入していますが、それらはSBI証券を利用しています。理由としては、円をドルに換える手数料が安いからです。厳密にいえば、住信SBIネット銀行を使って円をドルに換えて(ドル転)、SBI証券で米国株を買っています。楽天証券では1ドルを買うのに25銭かかりますが、住信SBIネット銀行の外貨積立でドル転をすると手数料が2銭で済みます。塵も積もれば山となるってやつです。住信SBI銀行と連携して簡単に買えるから、SBI証券を使っているということですね。こう考えるとSBI証券が使いやすいのではなく、住信SBIネット銀行のドル転を利用したいからSBI証券を使っているようなものですね!

ちなみに、米国株を始めるならバフェット太郎さんの書籍をお勧めします。書きっぷりに皮肉もあって最高に勉強になるし面白い。

人生100年時代だからこそ時間を味方に

人生100年。投資で豊かに生きる。

今回はまつおが実践する投資の基本をお伝えしました。人生100年時代なんて言われますね。長生きが当たり前になると、それだけ生涯に必要なお金の数は増えます。時間の切り売りでお金を稼ぐだけでなく、資産力(=お金自身がお金を稼ぐ力)をつけることで、豊かに生きていけると信じています。

さて、教師にとって、自分がどう生きるかを考えることは子どもを導くうえで重要な指針になります。経済を知り、国内を知り、海外を知ることで、間違いなく自分の針は強く太くなっていくと思います。投資の原資は節約から生まれた余剰金ですので、併せて家計管理もしていくことをお勧めします。

twitter(@matsuo_edu)でもよく投資について呟いていますので良ければフォローをお願いします。

実は「教師×資産形成=再現性最強」です。

最後に教員投資家の僕からお勧めです。

ある程度資産が大きくなると、お金がお金を運んでくれるフェーズが訪れますのでそこまで走りましょう。

複利が効き始める目安は1000万円です!頑張ろう!!

投資に回すには種銭が必要です。投資に必須の証券口座ですが、何個持っていても維持費はかかりません。その上、各社の優れたツールを使えるようになるので開設して損はないのに、めっちゃポイントもらえます。

ただ、モッピー経由で開設しないとポイントはもらえないので必ず先にモッピーに登録してから口座開設してくださいね。折角のお得な機会が台無しになっては損です(^^;)

株式投資をしてもしなくても口座維持費はかからないのに数万ポイントゲット

まつおが実際にお勧めする案件は3つです。

(auさん本音のレビューですみません。笑)

SBI証券の口座をメインにしているのは業界最強の一角だから

SBI証券は、メイン口座にしています。NISAもこちらでやっています。SBI証券は、何といっても住信SBIネットバンクとの相性が良いです。資金移動が楽だし、外貨に換える手数料が業界最安値級ですし、三井住友カードNLを年間100万使うと還元率が1.5%になる+クレカ積立投資でもポイントがもらえると利点山ほどあります。

- 国内株式の売買手数料0円

- 現物取引も、信用取引も売買手数料0円!

- 2024年 オリコン顧客満足度®ランキング ネット証券 第1位

後は、業界最強の座があり、買付手数料などユーザーからすると不要な「業界の風習」をことごとく蹴散らしてきたのがこのSBI証券です。ここがやったから楽天証券なども追いかけて来たイメージです。だから、ここは開設しておいて損はないです。

ネット証券会社の王者的存在です。

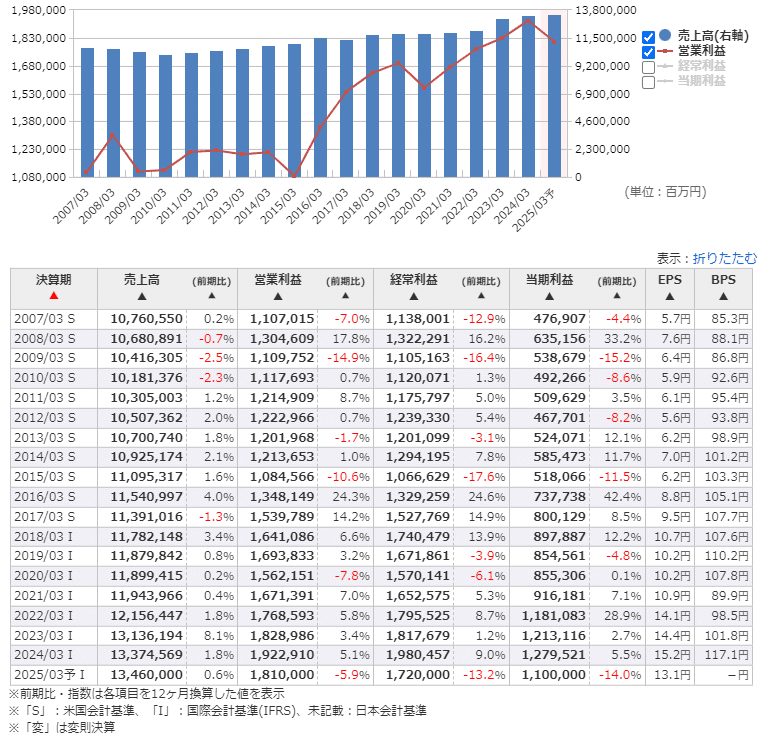

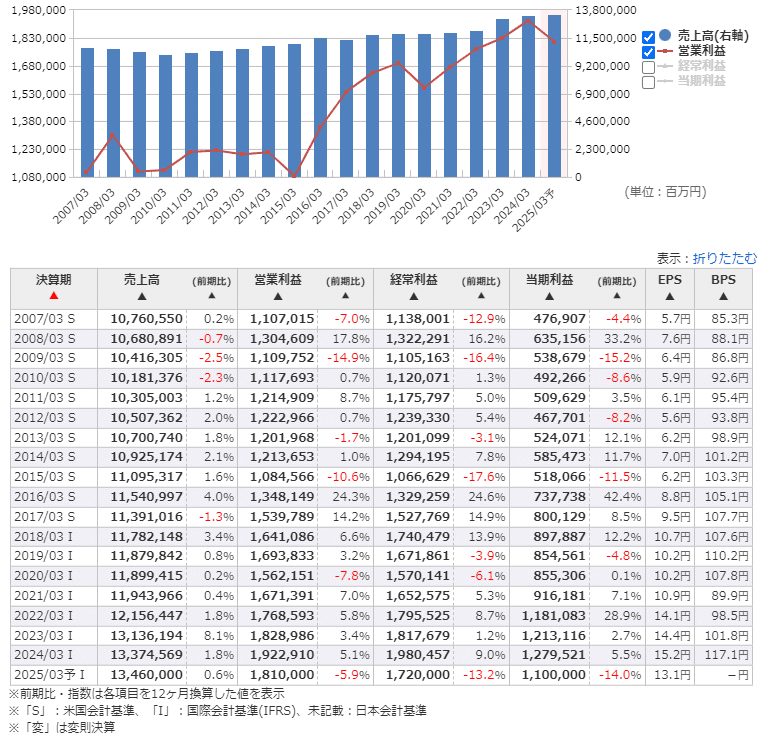

マネックス証券を開設が必須の理由は「銘柄スカウター」が超優秀だから

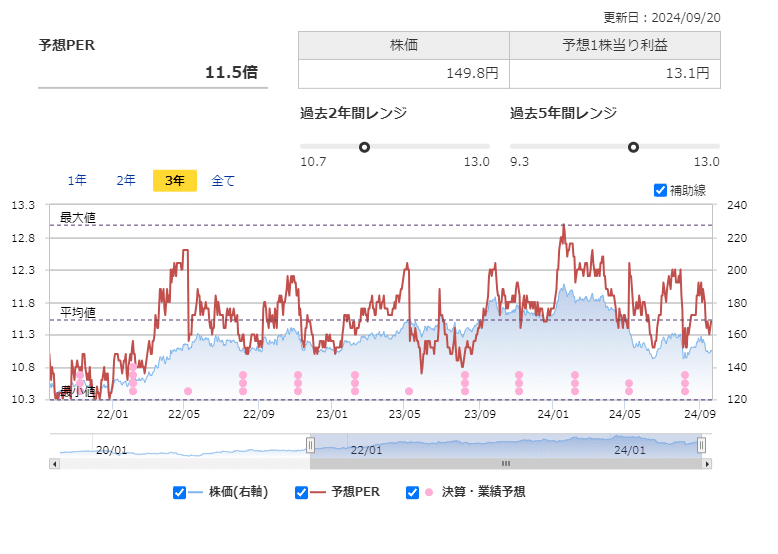

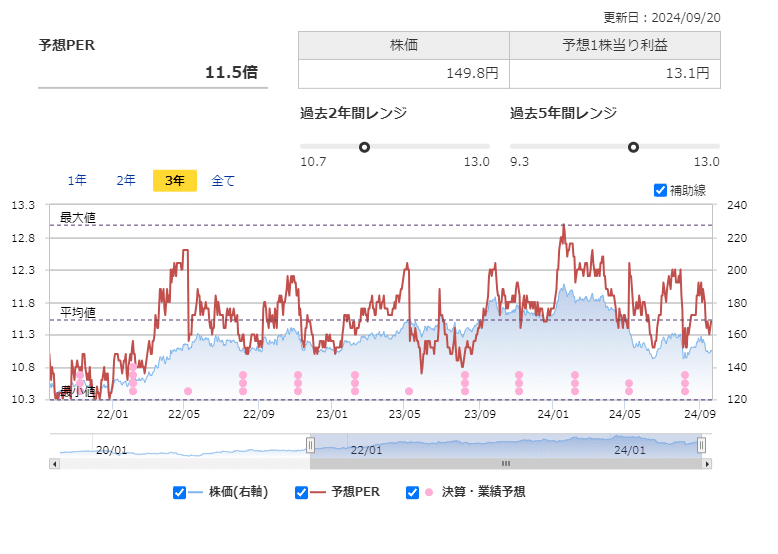

マネックス証券は何といっても「銘柄スカウター」です。高配当株投資では、いつ買うかが重要です。安く買えた方が配当利回りが高くなりますからね。その点、マネックス証券の銘柄スカウターは、PERやPBRといった割安さを測る指標が今どうなのかが見られます。

上の画像では、過去2年で見れば割安だけど過去5年で見れば割安ではないことが分かります。暴落時に仕込めば今より良い環境で購入できそうです。数字だけでは見えないし、自分で調べるのは超大変な作業をマネックス証券が代わりにやってくれています。これだけで開設する価値あるでしょ?

更に…

売上高や利益が増えてるから買おうという判断も、グラフがあることで見やすくなります。

私が「ツール」のために開設した理由が分かるでしょ!?

三菱UFJ eスマート証券(旧カブコム)は…私はいらない。

auカブコム証券はごめんなさい…。ポイント貰うだけでいいです。だって、使いにくいんですもん。最近の操作性じゃないと思います。その使い辛さが楽天証券やSBI証券になれた人からしたら苦痛でした。笑

もしまだ証券口座を持っていなければチャンス!証券口座の開設はモッピー経由ですると結構稼げます!

紹介コード「Fe5MA1fb」です。ご利用下さい。

最後までご覧いただきありがとうございました!

コメント